财联社10月1讯(记者 闫军)满屏都在刷新记录!9月30日,量价齐飞,最快破万亿纪录、2.6万亿天量成交额,创业板、科创50指数、北证指数以及深成指数单日涨幅均创造了历史。

指数暴力拉升带动相关ETF的大涨,ETF涨得有多疯?截至收盘,30只股票ETF涨幅超过20%,创业板指数、科创50指数大涨超15%,大幅溢价之下,创业板、双创主题ETF涌现涨停潮。

涨幅惊人,成交量更是前所未有的活跃。全市场最大的ETF华泰柏瑞沪深300ETF单日成交达到257.99亿,打破尘封9年的单日成交量,上一次还是2015年7月6日创造,单日最高成交量是199.12亿元。

可以说,9月24日超预期政策助推下的本轮大涨中,ETF成为最靓的崽!回顾这5个交易日(9月24日-30日)的大涨,股票ETF涨幅与交易还有哪些超预期之处?为何是双创领衔涨幅?ETF整体规模与内部结构分化上又有哪些特点?

焦点一:突破新高!境内ETF规模达3.02万亿

财联社记者获悉,截至9月27日,境内ETF规模3.02万亿,首次突破三万亿大关,较年初增长47%,沪市ETF规模2.4万亿,权益ETF(股票 跨境)2.11万亿。其中,沪深300指数基金超过1万亿,场内沪深300ETF规模是9646亿,场外指数基金规模700多亿,境外挂牌规模为400多亿。境内ETF规模正在加速扩容,从0到第一个万亿用了17年,第二个万亿只用了3年,而突破三万亿仅仅历时9个月。

借助宽基ETF入市成为今年投资者重要的特征,交易所数据显示,宽基ETF今年以来资金净流入额超8100亿元,为去年全年资金净流入的2.5倍,已连续4年实现资金净流入。

与此同时,千亿ETF阵营也在不断壮大。截至9月27日,境内千亿级宽基ETF已达6只。其中,沪市华泰柏瑞沪深300ETF规模3658亿元,是境内首只规模超3000亿的ETF;易方达沪深300ETF规模2389亿元,为境内第二只规模突破2000亿的ETF;华夏沪深300ETF和华夏上证50ETF规模分别达到1565亿元、1522亿元。此外,南方中证500ETF规模也突破千亿,为1098亿元。

市场人士指出,随着指数投资生态的逐步完善和中长期资金入市需求的稳步提升,宽基ETF的长期配置价值将逐渐显现,未来有望出现更多宽基旗舰产品。

华泰柏瑞指数投资部总监柳军此前表示,即使当前A股整体盈利周期尚处新旧动能转换中的相对低位阶段,但部分上市公司披露的2024年中报业绩已展现出相对良好的复苏态势,特别对于沪深300指数来说,尽管全指数净利润同比仍呈负增长,但单看二季度已实现正增长,显示出业绩企稳和改善的趋势。与此同时,美联储降息周期的开启有望吸引外资加速回流中国资本市场,为市场注入更多活力。在多重利好加持下,具备标杆属性的沪深300ETF有望成为境内外长期资金布局优质中国资产的重要通道。

焦点二:牛市最锋利的矛!65只股票ETF近5日涨幅超过40%

超预期政策陆续发布以来,A股迎来暴涨。跟踪指数的ETF成为本轮反弹中最锋利的矛,自9月24日以来,场内近800只股票ETF近5日收益率悉数收涨。其中,65只ETF近5日涨幅超过40%,包括创业板ETF、创50ETF等9只ETF涨幅超过50%,博时BOCI创业板ETF涨幅最高,达到58.07%。

创业板指数、科创50指数大涨超15%,跟踪双创板块的主题ETF掀起涨停潮。包括景顺长城创业50ETF、华宝双创龙头ETF、南方科创50ETF等40只ETF大涨20CM。牛市思维之下,创业板、科创板等科技、医药板块更容易受到资金的青睐,能够快速反应市场的ETF成为投资者跑步入场的重要投资工具。

为啥创业板涨幅如此惊人?华安基金许之彦表示,创业板50指数受益政策红利涨幅居前。前期政策讨论广泛,涉及宏观经济、资本市场及并购重组等多方面。其中,并购重组政策尤其值得关注,特别是针对科创板和创业板的推动措施,旨在促进科技创新和生产力发展。这反映了中国向高质量经济转型的决心,鼓励硬核科技(科创板)和“三创四新”企业(创业板)的成长。

焦点三:天量成交!6只股票ETF盘中成交额超百亿

00后跑步入场,有老股民调侃“用炒币的风格来炒股”,盘中成交前所未有的活跃,午后多只股票ETF创下单日成交纪录。截至收盘,巨无霸华泰柏瑞沪300ETF成交额258亿,打破单日成交纪录。此外,华夏科创50ETF、易方达创业板ETF、南方中证1000ETF、南方中证500ETF以及华夏上证成交额分别达到145亿、143亿、133亿、114亿以及102亿。

场内成交额超过10亿的股票ETF达35只。整体来看,近800只场内股票ETF合计成交达到2263亿,占全市场成交额近10%。

焦点四:买盘汹涌,满屏净是高溢价

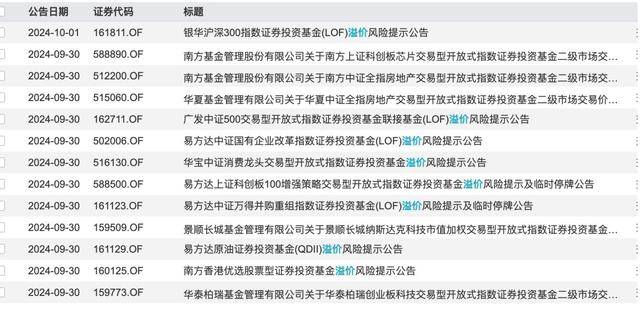

高溢价依然持续,市场买方力量空前。今日包括南方、华夏等房地产ETF基金,广发中证500ETF、华夏沪深300LOF等多只场内基金纷纷发布高溢价风险提示、甚至临时停牌公告。

比如,易方达基金公告称,旗下并购重组LOF因溢价较高,9月30日9:30-10:30停牌一小时。基金公司提醒投资者二级市场溢价较高,盲目跟风可能面临重大损失。该基金因名字“并购重组”最近成为网红基金,9月24日-28日期间涨幅达到40.17%。

截至30日收盘,全市场仍有近300只股票ETF溢价超1%。BOCI创业板ETF、创科技ETF溢价高企,分别达到11.19%、10.97%。有投资者发现,连超3600亿规模的华泰柏瑞沪深300ETF都溢价达到3.42%,“买买买”的节奏根本停不下来。

基金公司集体看多后市

“有没有新股民的群拉我一下。老股民都太保守了”“牛市初期不要看基本面,冲就好了!”上涨的并不只是A股。

有网友表示:买10cm的,看着20cm发呆;买20cm的,看着30cm发呆;买30cm的,看着没有涨跌幅限制的港股发呆;没有涨跌幅限制的港股,看着一天18倍的新股发呆;18倍的新股看着239倍的期权发呆;这不是逼空,这简直就是逼疯!

上涨也让投资者观点有所分化,专业投资者怎么看呢?

中欧基金表示,在细致审视了近期的政策动向和市场反应后,可以对A股市场的后续走势做出更为积极的展望。预计未来一段时间,随着政策的逐步落实和增量政策的推进,A股市场有望走出过去三年的低迷状态,进入新的发展阶段。

金鹰基金在10月展望中表示,预计市场或将延续估值回升行情,资产负债表修复将推动经济边际企稳,提振市场信心。自9月24日一揽子政策发布以来,市场风险偏好快速回升、内外资集体流入,全行业迎来估值修复,赚钱效应回归。即将进入10月,考虑到本次政策转向时点和力度均大幅超市场预期,市场情绪有望维持高涨,短期仍处于政策发酵期,对宏观经济数据有所脱敏。在股指急速上涨后,全A估值水平仍相对偏低,建议对政策受益方向的结构性景气方向保持关注。

西部利得基金何奇表示,地产和黄金或将成为未来一段时间A股主线。美联储超预期降息50BP、国内经济仍有压力的背景下,具有逆周期属性的地产和弱经济属性的黄金有望成为A股主线。美联储降息将促进打开国内货币政策空间,地产政策有望超预期出台维稳经济;而美债利率下行、全球央行购金及机构投资者增持黄金ETF基金成为金价上涨的驱动力,滞涨的黄金股在金价上行背景下或将迎来估值修复。

(财联社记者 闫军)